[19]1 Investmentsteuerreformgesetz

1.1 Hintergründe der Investmentsteuerreform

Ab dem 1.1.2018 findet grundsätzlich auf sämtliche Investmentfonds und deren Anleger das Investmentsteuergesetz (InvStG) in der am 26.7.2016 im Bundesgesetzblatt veröffentlichten Fassung1 Anwendung, § 1 und § 56 Abs. 1 S. 1 InvStG. Die Investmentsteuerreform verfolgte insbesondere folgende Ziele2:

- Beseitigung europarechtlicher Risiken

Der EuGH hat in seinem Urteil vom 10.5.2012 zum französischen Investmentsteuerrecht in den verbundenen Rechtssachen C-338/11 bis C-347/11 »Santander«3 entschieden, dass Rechtsvorschriften, die unterschiedliche steuerliche Folgen für Dividenden inländischer Herkunft vorsehen, je nachdem, ob diese von gebietsansässigen oder von gebietsfremden Investmentfonds bezogen werden, gegen die Kapitalverkehrsfreiheit verstoßen. Nach dem damaligen französischen Recht konnten französische Investmentfonds Dividenden von französischen Kapitalgesellschaften steuerfrei beziehen, während ausländische Investmentfonds einer beschränkten Steuerpflicht unterlagen. In seiner Entscheidung vom 10.4.2014,4 die das polnische Investmentsteuerrecht betrifft, hat der EuGH seine Rechtsauffassung bestätigt. Das deutsche Investmentsteuerrecht in seiner bis zum 1.1.2018 geltenden Fassung stellte ähnlich wie das französische und polnische Recht inländische Investmentfonds von der Kapitalertragsteuer frei und wendete bei Dividendenzahlungen an ausländische Investmentfonds einen abgeltend wirkenden Abzug der Kapitalertragsteuer an.5 - Reduzierung der Gestaltungsanfälligkeit

Die mit dem Transparenzprinzip einhergehende Komplexität und die Vielzahl von Differenzierungen innerhalb der Investmentsteuerregelungen boten nach Auffassung des Gesetzgebers in besonderem Maße Ansatzpunkte für steuerliche Gestaltungsmodelle, wie z. B. Cum-Ex-Gestaltungen, bei denen durch Leerverkäufe über den Dividendenstichtag Ansprüche auf Erstattung von Kapitalertragsteuer erzeugt wurden, ohne dass zuvor Steuer abgeführt wurde, oder das Erzeugen von künstlichen Verlusten durch das sog. Bondstripping. Ein weiteres häufig aufgetretenes Gestaltungsmodell waren sog. Kopplungsgeschäfte, bei denen von den Investmentfonds gegenläufige Derivategeschäfte dergestalt abgeschlossen wurden, dass garantiert auf Anlegerebene steuerfreie Veräußerungsgewinne aus [20]Aktien und in gleicher oder ähnlicher Höhe steuerwirksame Verluste aus Termingeschäften entstanden.6 Eine besondere Rolle bei vielen Gestaltungsmodellen im Investmentsteuerrecht sah der Gesetzgeber auch im Ertragsausgleich. Hierdurch ließen sich mittels bewusst gesteuerter Anteilsausgaben und Anteilsrückgaben gewünschte steuerliche Effekte in beliebiger Größenordnung erzeugen. - Reduzierung des Aufwands für die Ermittlung der Besteuerungsgrundlagen auf Seiten der Wirtschaft und der Bürger einerseits sowie des Kontrollaufwands der Verwaltung andererseits

Das steuerliche Transparenzprinzip brachte einen beträchtlichen administrativen Aufwand. Bei jeder Ausschüttung und Ertragsthesaurierung waren bis zu 33 unterschiedliche Besteuerungsgrundlagen zu ermitteln und zu veröffentlichen, Verluste waren in bis zu zwölf verschiedene Verlustverrechnungskategorien zu unterteilen. Als kaum mehr durchführbar sah der Gesetzgeber das Transparenzprinzip, wenn über mehrere Ebenen von Investmentfonds (Dachfonds-Zielfonds-Konstruktionen) hindurch das Transparenzprinzip vorgenommen werden sollte. Es oblag dem Investmentfonds, die Besteuerungsgrundlagen zu ermitteln und prüfen zu lassen und im Bundesanzeiger zu veröffentlichen. Die Kosten für die Investmentfonds beliefen sich auf schätzungsweise 50 Mio. € pro Jahr. - Überprüfbarkeit der Besteuerungsgrundlagen

Aufgrund der großen Komplexität und der erforderlichen Kenntnisse der Geschäftsvorgänge des Investmentfonds sah der Gesetzgeber die Überprüfungsmöglichkeit der Besteuerungsgrundlagen weder für die Anleger noch für die Veranlagungsbeamten als gegeben an. - Korrektur des Systemfehlers des alten Rechts, dass bei Publikumsfonds eine rückwirkende Korrektur von fehlerhaften Besteuerungsgrundlagen nicht möglich ist

Eine Überprüfung der Besteuerungsgrundlagen erfolgte nur im Nachhinein zentral für alle Anleger durch das für den Investmentfonds zuständige Finanzamt im Rahmen einer Betriebsprüfung oder bei ausländischen Investmentfonds durch das BZSt. Wurden dabei Fehler in den Besteuerungsgrundlagen festgestellt, war eine rückwirkende Korrektur bei den Anlegern in dem anonymen Masseverfahren der Publikums-Investmentfonds praktisch nicht umsetzbar. Statt einer an sich materiell richtigen rückwirkenden Fehlerkorrektur behalf sich das InvStG in der bis zum 31.12.2017 geltenden Fassung (im Folgenden InvStG a. F.) mit einer Fehlerkorrektur, die auf den Zeitraum angewendet wurde, in dem ein entsprechender Feststellungsbescheid bestandskräftig wurde, § 13 Abs. 4 InvStG a. F. Dadurch wurden häufig Anleger getroffen, die bei der Fehlerentstehung noch nicht an dem Investmentfonds beteiligt waren. - [21] Folgewirkungen des EuGH-Urteils vom 9.10.2014 (C-326/12, van Caster und van Caster7)

Wenn ein Investmentfonds seine Besteuerungsgrundlagen nicht veröffentlichte, sah das InvStG a. F. eine Pauschalbesteuerung vor (§ 6 InvStG a. F.). Der EuGH stufte diese Norm insoweit als EU-rechtswidrig ein, als dem Anleger keine Möglichkeit zu einem eigenen Nachweis der Besteuerungsgrundlagen eingeräumt wurde. Aufgrund dieser Entscheidung war zu erwarten, dass bei den Finanzämtern vermehrt Anträge auf Berücksichtigung von selbst ermittelten Besteuerungsgrundlagen eingehen.8

Angesichts der geschilderten Defizite der alten Rechtslage war eine grundlegende Reform erforderlich.

1.2 Wesentliche Änderungen durch das Investmentsteuerreformgesetz

Nach der bis zum 31.12.2017 geltenden Rechtslage folgte sowohl die Besteuerung von Publikumsfonds als auch die Besteuerung von Spezialfonds dem Transparenzprinzip. Das Transparenzprinzip besagt, dass der Inhaber von Fondsanteilen grundsätzlich so zu behandeln ist, als hätte er die jeweiligen im Fonds enthaltenen Wertpapiere direkt gehalten. Nach dem bis zum 31.12.2017 geltenden Investmentsteuerrecht vermittelte ein Investmentfonds dem Anleger daher auch keine Investmenterträge als solche, sondern diejenigen Ertragskomponenten, die der Fonds erzielt hat, d. h. Dividendenerträge, Zinserträge, Veräußerungsgewinne, Termingeschäftsgewinne etc. Wie bei der Direktanlage konnten auf der Fondseingangsseite von diesen Erträgen abgeführte Kapitalertragsteuern mit der Steuerschuld des Anlegers verrechnet werden, da es sich um eine Vorauszahlung auf die Steuerschuld der Anleger handelte. Auch die Anrechnungsansprüche auf im Fonds angefallene ausländische Quellensteuer reichte der inländische Fonds nach der alten Rechtslage an seinen Anteilsinhaber weiter oder berücksichtigte sie bereits als Werbungskosten auf Fondsebene. Die Zwischenschaltung eines Fonds sollte somit beim Anleger grundsätzlich keine höhere oder niedrigere Besteuerung auslösen als eine direkte Beteiligung an den Vermögensgegenständen des Fonds.

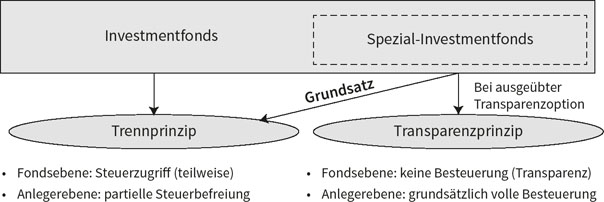

Die Reform des InvStG brachte eine grundlegende Neukonzeption der Investmentbesteuerung unter Abkehr einer Besteuerung nach dem Transparenzprinzip für Investmentfonds. Unter bestimmten engen Voraussetzungen sollen künftig allein [22]Spezial-Investmentfonds nach einem modifizierten transparenten System besteuert werden. Das InvStG unterscheidet ab 1.1.2018 damit zwischen zwei voneinander unabhängigen Besteuerungssystemen, nämlich einem intransparenten Besteuerungssystem für Investmentfonds und einer Besteuerung nach dem eingeschränkten Transparenzprinzip für Spezial-Investmentfonds.

Für Investmentfonds wird die bisher transparente Besteuerung durch eine stärker am Trennungsprinzip orientierte Besteuerung ersetzt. Während nach der bis zum 31.12.2017 geltenden Rechtslage die Besteuerung ausschließlich auf Anlegerebene vorgenommen wurde, verlagert sich die Besteuerung auf die Ebene des Investmentfonds. Allerdings werden nur bestimmte inländische Einkünfte auf Fondsebene besteuert. Die Besteuerung der Anleger ändert sich dergestalt, dass die steuerliche Vorbelastung auf Ebene des Investmentfonds auf Ebene des Anlegers durch pauschale Teilfreistellungen von Erträgen berücksichtigt wird. Die Höhe der Teilfreistellung hängt wiederum von der Fondskategorie und bei Immobilienfonds auch von dessen Anlageschwerpunkt im In- oder Ausland ab. Das Konzept der ausschüttungsgleichen Erträge entfällt. Eine gewisse Mindestbesteuerung wird durch die sog. Vorabpauschale in Höhe einer risikolosen Marktverzinsung sichergestellt.

Für die Spezial-Investmentfonds bleibt es im Wesentlichen bei der bisher bekannten semi-transparenten Besteuerung. Der Spezial-Investmentfonds vermittelt den Anlegern auch weiterhin die jeweiligen Besteuerungsgrundlagen, wie nach DBA steuerfreie Einkünfte, dem Teileinkünfteverfahren bzw. dem Beteiligungsprivileg für Körperschaften unterliegende Beteiligungseinnahmen und Veräußerungsgewinne bzw. -verluste, ausländische Quellensteuern sowie Zinserträge für Zwecke der Zinsschranke. Auch das bisherige Konzept der Zurechnung von auf Fondsebene thesaurierten Erträgen als ausschüttungsgleiche Erträge – unter (zukünftig allerdings zeitlich beschränkter) Beibehaltung des sog. Fondsprivilegs – bleibt erhalten. Neu ist allerdings, auch bei Spezial-Investmentfonds bestimmte inländische Einnahmen, Erträge bzw. Einkünfte auf Fondsebene der Besteuerung zu unterwerfen und im Gegenzug hierzu auf Anlegerebene eine entsprechende Freistellung zu berücksichtigten, oder aber dazu zu optieren, die Besteuerung komplett auf die Anlegerebene zu verlagern. Neu ist auch, dass es – unter Wegfall des steuerlichen Ertragsausgleichs – zu einer taggenauen besitzzeitanteiligen Ermittlung und Zurechnung von Erträgen kommt, und zwar unabhängig von etwaigen vorherigen Anteilsveräußerungen. Das Besteuerungskonzept nähert sich dadurch dem Besteuerungsprinzip bei Personengesellschaften an.

Die unterschiedlichen Besteuerungssysteme lassen sich wie folgt darstellen:

Abb. 1: Besteuerung nach dem Trennprinzip und dem Transparenzprinzip

1 Gesetz zur Reform der Investmentbesteuerung (Investmentsteuerreformgesetz – InvStRefG; im Folgenden InvStG), BGBl. I 2016, 1730, geändert durch Gesetz v. 20.12.2016, BGBl. I 2016, 3000.

2 Vgl. BT-Drs. 18/8045, 49 ff.

3 EuGH v. 10.5.2012, Santander, BFH/NV 2012, 1293.

4 EuGH v. 10.4.2014, Emerging Markets, BB 2014, 981.

5 Vgl. FG Hessen v. 21.8.2019 – 4 K 2079/16, Rev. eingelegt, BFH I R 2/20.

6 Die Aufarbeitung der Thematik dauert bis heute an, vgl. BMF v. 17.11.2020, BStBl. I 2020, 1225; ausführlich dazu Köhler/Grosjean, RdF 2021, 114 ff.

7 EuGH v. 9.10.2014 – C-326/12, van Caster und van Caster, BFH/NV 2014, 2029.

8 Die Finanzgerichte sind weiterhin mit den Folgefragen des genannten Urteils befasst, vgl. u. a. FG Rheinland-Pfalz v. 22.10.2019 – 3 K 1264/16, Rev. eingelegt, BFH VIII R 13/20; BB 2021, 2080 (Anm. Schober).